【2017年10月最新】住宅ローン情報

10月度住宅ローンの金利の動きは?

2017年10月からはフラット35の仕組みが大きく変わります。

「フラット35」と言っても、どのような内容のものかピンと来ない人もいると思いますので、簡単に説明します。フラット35とは独立行政法人住宅金融支援機構と民間金融機関(主に銀行)が提携してできている住宅ローンです。原則的に35年間利率が変わらず返済額を完全に予測できるという特長があります。

そのフラット35に付随する団体信用生命保険の仕組みが10月から変わります。今まではフラット35を利用した場合には別に団体信用生命保険に加入するようになっていました。ところが10月からは他の銀行系金融機関と同様に団体信用生命保険料を加えた額で金利が表示され、しかも原則として加入が義務付けられることになりました。これによってフラット35とほかの銀行系金融機関の住宅ローンとで、返済総額を比較することが容易になりました。また毎年の団体信用生命保険料のまとめ払いもなくなります。健康上の理由で団体信用生命保険を利用できないのであれば、従来通り団体信用生命保険料を含まない金利でフラット35を利用できます。

それでは団体信用生命保険料が金利に上乗せされて計算されるようになってからは、どのようなメリットがあるのでしょうか。第一に、保険料が実質的に値下げになるということです。なぜならば、保険料相当分として金利に0.280%上乗せされるに過ぎなくなったからです。今までは団体信用生命保険料率は約0.358%でしたので、明らかに値下げされたと言えます。第二に、団体信用生命保険料が支払われなくて保険が失効することがなくなったということです。今までは団体信用生命保険料は別途支払っていましたが、これからは返済の時に必ず支払われるので、団体信用生命保険料が支払われないことは決してありません。

第三に、保障の範囲が拡大されたということです。従来は死亡+高度障害の時が保障の対象でしたが、これからは死亡+身体障害の時が保障となりました。例えば従来は目の機能の場合には完全に失明しなければ保障の対象になりませんでしたが、これからは完全に失明しなくても両目の視力の和が0.04以下になれば保障の対象になります。第四には、三大疾病付の場合には介護についての保障も付くことになりました。従来はガン・心筋梗塞・脳卒中の場合のみに保障されましたが、これからは要介護2~5の状態になった場合にも保障がなされます。

人気銀行の2017年7月から10月までの金利推移と前月との金利推移の比較

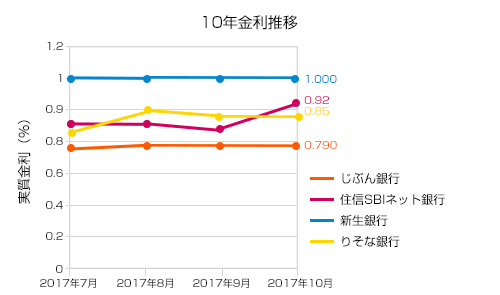

住宅ローンで人気の銀行の今月の金利(10年固定型)。

金利差は下記の表をご覧ください。

〈10年固定金利の2017年9月から10月推移〉

・じぶん銀行:0.790%→0.790% (±0%)

・住信SBIネット銀行:0.84%→0.92% (+0.06%)

・新生銀行:1.000%→1.000% (±0%)

・りそな銀行:0.85%→0.85% (±0%)

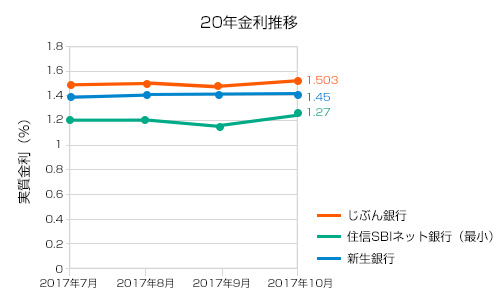

20年固定金利と30年固定金利もみていきましょう。

〈20年固定金利の2017年9月から10月推移〉

・じぶん銀行:1.493%→1.503% (+0.01%)

・住信SBIネット銀行:1.18%→1.27% (+0.06%)

・新生銀行:1.450%→1.450% (±0%)

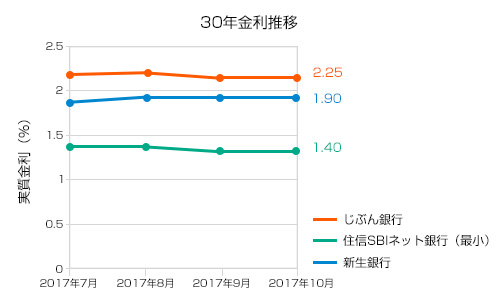

30年固定金利もみていきましょう。

〈30年固定金利の2017年9月から10月推移〉

・じぶん銀行:2.25%→2.25% (±0%)

・住信SBIネット銀行:1.40%→1.40% (±0%)

・新生銀行:1.900%→1.900% (±0%)

変動金利もみていきましょう。

〈変動金利の2017年9月から10月推移〉

・じぶん銀行:0.697%→0.697% (±0%)

・住信SBIネット銀行:0.644%→0.647% (+0.003%)

・新生銀行:0.600%→0.600% (±0%)

・りそな銀行:0.640%→0.640% (±0%)

ほぼほぼ動きはみられませんでした。

新生銀行の金利は据え置きで、わずかですが、住信SBIネット銀行は30年固定金利以外金利が上昇しています。じぶん銀行もりそな銀行もほぼ据え置きでした。

今後の金利はどのようになっていくのか?

現段階では変動金利型のほうが固定金利型よりもはるかに利率が低いことは明らかです。それならば変動金利型の利率は政策金利に連動しますので、将来にわたって政策金利が上昇しないのであれば変動金利型のほうが得だ、と考える向きもあるでしょう。変動金利型の利率は「店頭金利-金利優遇幅」ということになります。店頭金利は2009年からずっと2.475%で変化がありませんが、金融機関間の競争が激化したために金利優遇幅が大きくなり、変動金利型の住宅ローンの利率は1.000%を大きく下回っているのです。

最近は金融機関の法人向け融資が伸び悩んでしまっています。しかも住宅ローンは貸し倒れの少ない融資です。そのために金融機関は住宅ローンに力を入れざるを得ないのです。

変動金利型の住宅ローンの利率が低い状態は当分の間は続きそうです。しかしながら金融機関の資金調達コストなどもろもろのコストの削減はもう限界に達していると言われています。したがって金融機関に掛かるコストを考えた場合には、これ以上変動金利型の住宅ローンの利率が下がることは考えづらいと言えます。

固定金利型の利率はどうでしょうか。ご存知であるとは思いますが、固定金利型の住宅ローンの利率は市場の長期金利の利率に連動します。市場の長期金利は市場で取引されている国債の利回りによって決まります。国債で取引されている国債の価格は世界情勢が不安定になると上昇します。なぜならば日本の財政赤字は巨額ではあるとはいえ、日本の国債はそれでも安全資産であるとされているからです。そのために北朝鮮情勢が悪化すると市場関係者はリスクを避けるようになり(つまりリスクオフ)、他の資産から資金を引き揚げて日本の国債に逃避してしまうのです。このようにして日本の国債の価格は上昇し、長期の市場金利は低下します。

北朝鮮事情は予断を許さない状態にあります。中国とロシアは対話による解決が望ましいと考えていますが、北朝鮮が対話に応じる気配はありません。日本、アメリカ、韓国は、制裁によって圧力を掛けることによって北朝鮮を交渉のテーブルに引き出すようにしていますが、それでも北朝鮮は挑発行動を繰り返す様相を呈しています。そのような状態がいつまで続くのかは極めて予想が困難です。北朝鮮情勢が改善しないでおり、しかも日本が経済大国であり続ける以上は日本の国債を買う動きが緩むことはなく、長期金利は低いままでしょう。長期金利が低い状態が続く限りは、長期金利に連動する長期の固定金利型の住宅ローンの利率は低いままです。

アメリカの連邦準備理事会(FRB)は今年2017年に3回、来年2018年に3回の政策金利の利上げを考えています。それだけではありません。資産の圧縮による金融の引き締めも考えに入れています。資産の圧縮による金融の引き締めとは、手持ちの債券が償還期を迎えてそれと引き換えに資金を手に入れてもその資金で新たに別の債券を買うことをしないことによって、市中に出回る資金の量を減らすということです。このようにすれば、二重の意味での金融引き締めが実現されます。

アメリカで金融が引き締められれば金融市場における米ドルの流通量が減少し、ドルの価値が上がるでしょう。つまりドル高になるということです。北朝鮮情勢が改善されればますますドル高になります。というのは世界の緊張が緩和されてリスクオンの状態になり、安全資産であるとされている日本の国債や日本円を売ることによって資金が捻出されてリスクのある資産に投資されるからです。日本の国債や日本円が売られれば日本円が金融市場に多く出回るようになって日本円が安くなり、それも米ドル高につながりかねません。同じようなことが欧州中央銀行(ECB)でも行われることが決定されています。そうなればユーロも他の通貨に対して高くなるでしょう。

米ドルやユーロが他の通貨に対して高くなればほぼ間違いなく円は他の通貨に対して安くなります。円が安くなれば、日本はドル建ての国際商品である小麦などの食料や石油などのエネルギーを大量に輸入しているので、それらの価格が円建てで上昇し国内の物価が上がります。国内の物価が上がれば2%のインフレ目標が達成されて日銀は国債の買い入れによる金融緩和を止めてしまうでしょう。日銀が金融緩和を止めれば長期金利は上昇し、長期の固定金利型の住宅ローンの金利も上昇します。

以上のことを考えた場合、利率の低い変動金利型の住宅ローンを利用するのであれば、北朝鮮情勢が改善するまでは変動型のままにしておいて、北朝鮮情勢が改善しそうな兆しが見えた段階で固定金利型の住宅ローンに乗り換えるというのも一つの考え方であるように思われます。固定金利型の住宅ローンを利用するのであれば、北朝鮮情勢が悪くアメリカの連邦準備理事会や欧州中央銀行が本格的に資産の圧縮に取り掛かっていない今ぐらいがチャンスであるように思われます。

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |