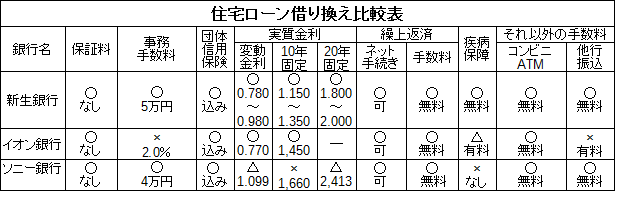

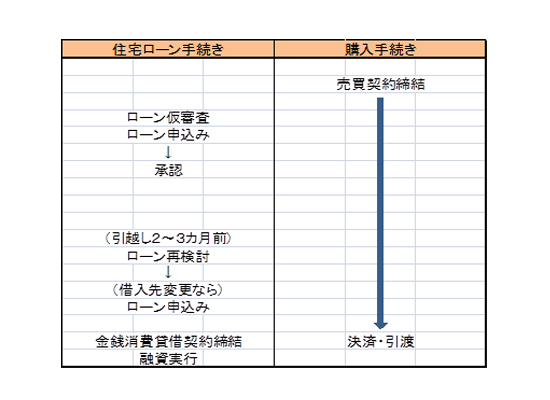

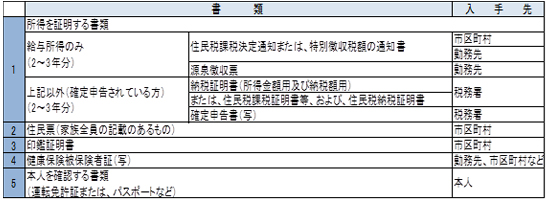

住宅ローン借り換えとは?異なる金融機関から新しく借り入れ、その資金で現在返済中の住宅ローンを完済し、より有利な条件で新しい住宅ローンに乗り換えることを借り換えといいます。新規で住宅ローンを借り入れる場合とほとんど同じ手順を踏むため、年収や健康状態、住宅の担保価値などの審査が行われます。また、金融機関によっては事務手数料、繰り上げ返済手数料、登記費用、保証料等の借り換え手数料がかかります。保証料がかからない金融機関の場合、諸費用にかかる金額は20~30万が目安となります。一時的にまとまった金額が必要になるため、この諸費用分も含め借り換えすることも可能です。借り換えをするにはこのような手続きが必要続きを読む