超低金利の住宅ローンについて

貸出増加支援制度について

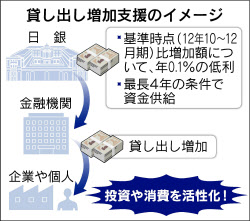

貸出増加支援制度は、金融機関に融資先や案件の開拓を促すことで、現在の緩和的な金融環境を実体経済に波及させることが狙いです。四半期ごとに貸出残高を増やした金融機関に対し、その増加額相当分について、金融機関の希望に応じて年0.1%という低利で最長4年(借り換え含む)の資金供給を行います。

日本銀行からの資金供給額は上限を設けない「無制限」で、資金使途は自由です。

第一弾目の貸付は1月から3月の貸出増加額に基づいて6月20日に実施されました。第二弾目の貸付は4月から6月分の貸出増加額について9月17日に行われ、6月の第一弾と合わせた供給金額は約4兆円になります。

金融機関の貸出増に応じて低利資金を貸し付ける仕組みは、中央銀行としては異例の措置です。

日本銀行内でも2012年10月の導入公表当初は、海外経済の減速など内外経済に不透明感が漂う中、効果に半信半疑な見方が多かったのですが、ここにきて米経済で回復の動きが鮮明になり、日本経済にも持ち直しの兆しが見え始めました。

日本銀行によると4月の銀行貸出(都銀と地銀の合計、平残ベース)が前年比2.1%増になるなど、わずかですが伸び率を高めています。同制度の初回貸付の対象期間となる1月から3月も銀行全体では貸出が増加しており、貸し出しを増やした金融機関の需要が見込める環境になりつつあります。

日銀では来年1~3月分まで計5

回の供給を予定しており、同制度の供給総額は15兆円超と見込んでいます。

超低金利ローンのメリット・デメリット

金利が分からない、変動もありのでよく分からないという方は、1%という数字に誤魔化されて、大きな損することがあります。1%の違いは、数百万円の違いになります。下記に具体例を記載しましたので、是非ご覧ください。

◆3000万円を、30年返済するケース◆

よくある住宅ローン借り入れの例です。

3000万円を30年かけて返済する場合で考えてみます。

金利1%の違いによる、返済総額の差は下記の表を見て頂くとわかるとおり、金利2%で借りた場合と、3%、4%と、金利が1%ずつ違った場合に、トータルでの総返済額と毎月の返済額の差には、大きな隔たりがあるのが分かります。

金利が1%高いと、約500万円も損する、毎月の支払額も2万円近く損するということになります。

この数字を見ると、新規に借り入れる方だけでなく、住宅ローンの借り換えをするのも非常に有利であるということを示しています。

上記のように、金利が1%違うとトータルで500万円も違ってくるという事は、金利分でしっかり節約できる方は、その金額分グレードの高い住宅に住めるという事です。もし、予算が厳しくて考えていたような物件が見つからない場合は、住宅ローンを他行へ借り換えることで希望通りの物件に住めるようになる可能性があるのです。

しかしメリットばかりではありません。

通常、1%や0.98%といった超低金利に注力した住宅ローンは、固定期間が1年~3年程度に設定された「固定金利選択型」の住宅ローンです。

固定金利選択型とは、あらかじめ設定された一定期間のみが固定金利で、その期間が終了するとそれ以降は変動金利となるものをいいます。(再度固定金利期間を設定するものもあります)

つまり、このタイプの住宅ローンでは1年から3年という固定期間がおわると金利も支払額も大幅にアップするという仕組になっています。

たしかに初めの超低金利は魅力的ですが、固定される期間が短いために住宅ローン返済総額にあたえる影響は実はほんの少しです。返済を先おくりにする以外の効果はほとんどありません。

また、固定期間終了時に生活にあたえるインパクトも無視できません。

最初の住宅ローン返済額をベースに生活設計をした場合、金利の上昇にともなって家計が破綻してしまう可能性もあります。

通常の変動金利タイプの住宅ローンであれば、金利が上昇してきたらいつでも固定金利住宅ローンに変更することができますが、固定金利選択型では固定期間中に金利が上昇しても対処できません。

つまり、住宅ローン金利の上昇を、ただ指をくわえてみているしかないのです。

つまり、住宅ローン金利の上昇を、ただ指をくわえてみているしかないのです。そして固定期間終了後に高い住宅ローン金利が適用されてしまうというわけです。

こうなってしまったら、他行の長期固定金利の住宅ローンに借り換える他は対処するすべはありません。

結局、このタイプのキャンペーン住宅ローンは、返済の極端な先送りが特徴といえます。

住宅ローン金利が上昇した場合に莫大な影響を受けてしまうというほとんどメリットがないローンなのです。くれぐれも目先の超低金利につられて契約しないようにしましょう。

もしすでに契約しているのであればすみやかに借り換えをおすすめします。

超低金利住宅ローンがスタート

超低金利の背景には、2012年12月に日本銀行が打ち出した「貸出増加支援制度」があります。

同制度は金融機関の貸し出しを促すために日本銀行が実施する低利の資金供給です。

具体的には、四半期ごとに貸出残高を増やした金融機関に対し、希望に応じて年利0.1%で資金を供給するというもので、1回目の供給は2013年6月20日に実施され、三井住友銀行はこの制度を利用しました。

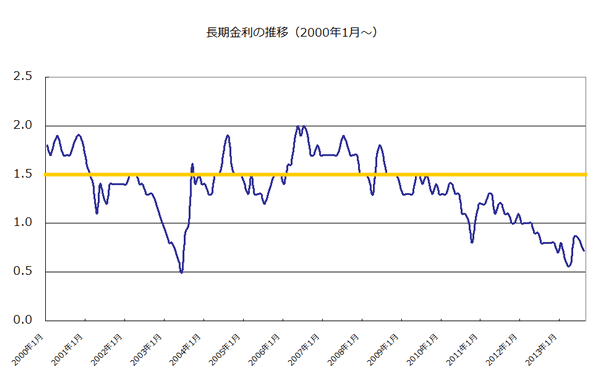

日本銀行の狙いは「金融緩和の効果を広く一般にも還元すること」です。長期金利の上昇という金融緩和の副作用ばかりが指摘されている黒田日銀総裁にとっても、歓迎すべき動きと言えます。しかし、そうした思惑とは裏腹に、思わぬ波紋が広がっています。

三井住友銀行の動きに、すぐ反応したのが残るメガバンク2行です。三菱東京UFJ銀行、みずほ銀行とも即座に「3年固定金利、年0.6%」で対抗しました。(いずれも9月末までの借り入れが必要となります。)

両行の場合、日銀の制度を活用してはいません。そのため、この金利で採算はかなり厳しく、「対抗上、やむ負えないこと」と関係者は打ち明けています。

また地方銀行への影響も少なくありません。現在はどの地方銀行も住宅ローンに注力しています。

今年(2013年)は消費増税前の駆け込み需要が見込めることもありますが、それ以上に「法人の資金需要が弱く、住宅ローンしか伸ばせる分野がない」と地方銀行関係者は打ち明けています。

地方に行けば行くほど、こうした事情は深刻になります。

その中で「年0.6%という金利はとても衝撃的」な金利と言えます。

地方銀行の主力ともいえる住宅ローンの分野において、いつまでも遠くから指をくわえて見ている訳には参りません。各種優遇などによる水面下での顧客囲い込み合戦はさらに激化しています。

利用者からすると、未曽有の低金利競争は歓迎すべきお話です。

ですがその反面、リスクも伴います。

3年固定の場合、4年後には、固定か変動かを選び直す必要があるのです。

利用者は住宅ローンを見直すタイミングで金利上昇に対応できるくらい資金的な余裕があるのか、住宅ローンを利用する際は10年固定や20年固定と組み合わせた借入を行うなど工夫も必要とされます。

採算性の問題もあり、超低金利ローンがどこまで拡大するかは、まだまだ不透明なのが現状です。

金利の先高感が強まる中、超低金利ローンをうまく利用するには、金融機関側も、利用者側も知識と工夫が必要となります。

Tags: 金利

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

×

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |