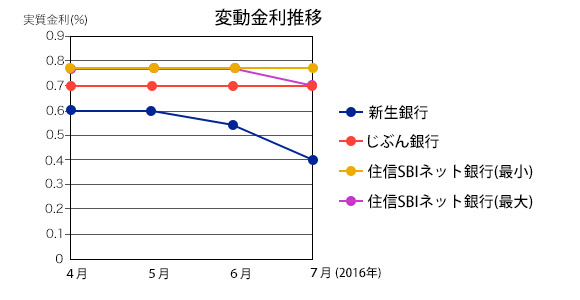

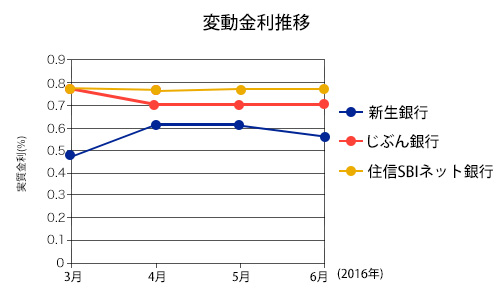

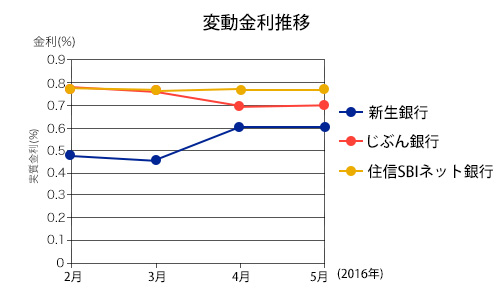

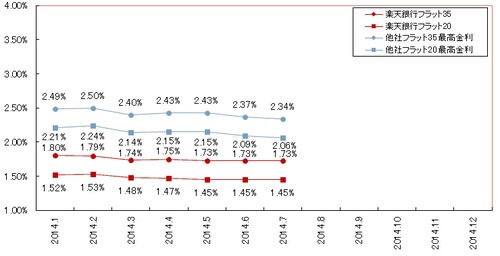

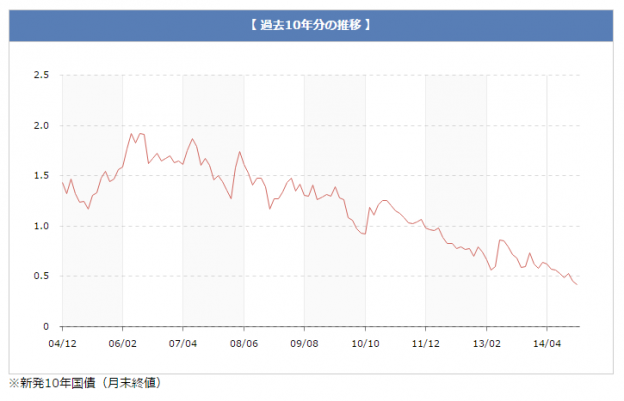

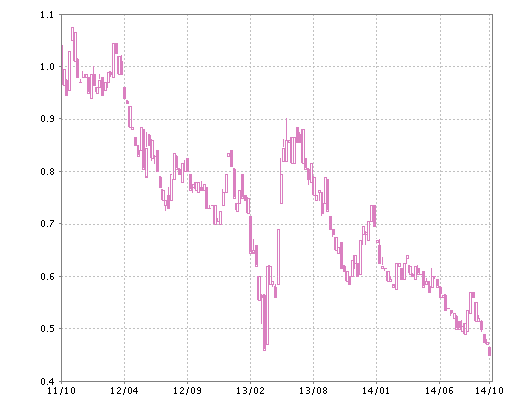

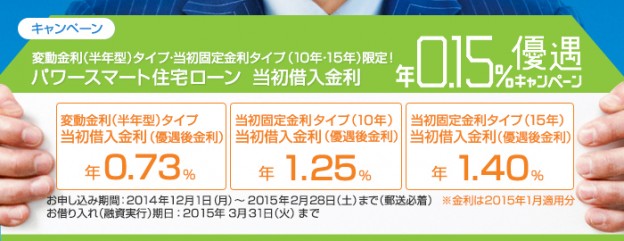

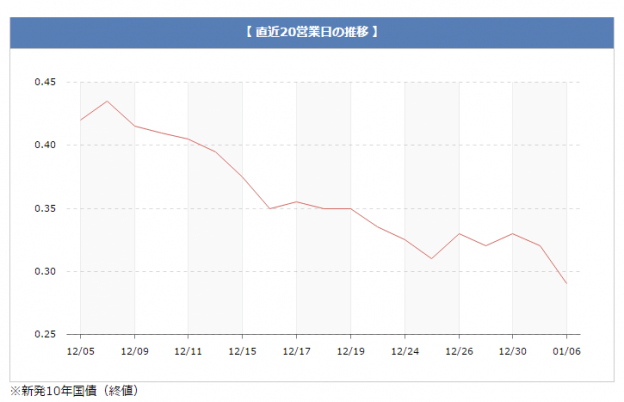

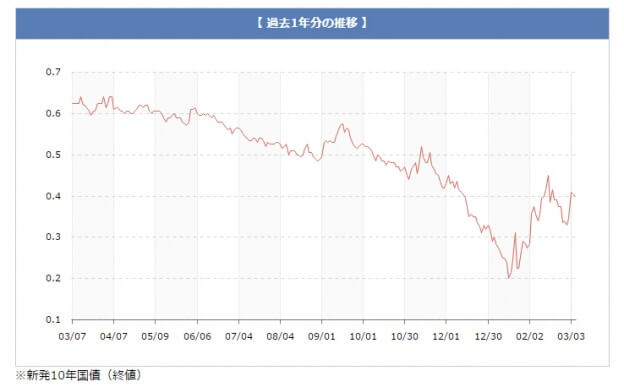

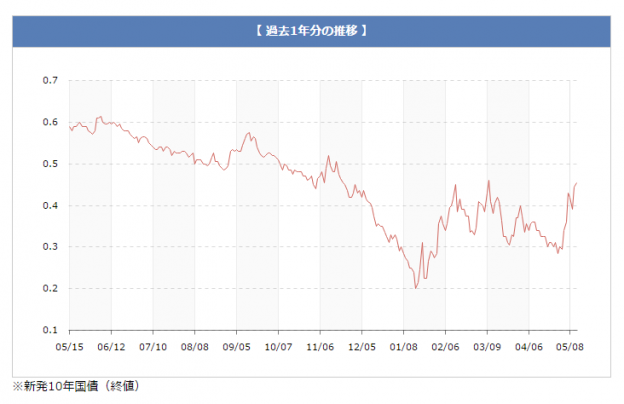

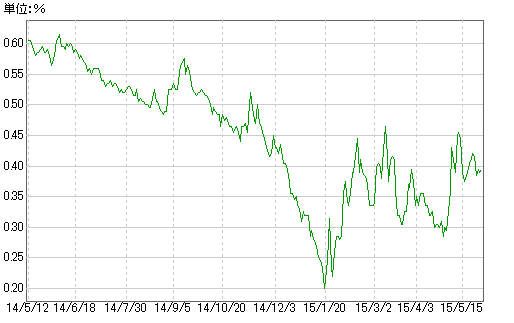

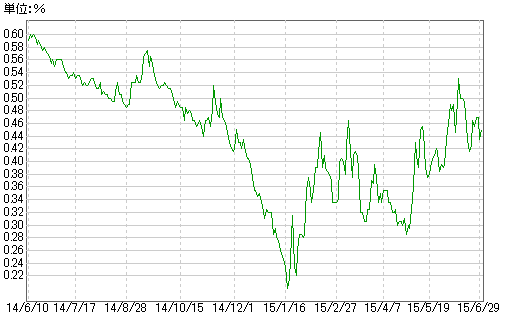

12月度住宅ローンの金利の動きは?2018年12月は変動金利は変動がありませんでした。しかし固定金利の金利が全体的に下がっています。これは安全資産である債券を買う動きが出たため債券の価格が上がり、株の資産価格の値下がりが起こったためです。債券価格があがると債券利回り(金利)が下がります。2019年は長期金利が下がることになるでしょう。日銀は長期金利が0.2%まで下がることを想定しており、再びマイナス金利になることが予想されます。人気銀行の2018年9月から2018年12月までの金利推移と前月との金利推移の比較はじめに変動金利をみていきましょう。金利差は下記の表をご覧ください。〈変動金利の201続きを読む