【住宅ローン】住宅ローンかけこみ需要について

2015年10月消費増税の住宅ローンへの影響

2014年4月に消費税が5%から8%に引き上げられたのは記憶に新しいと思います。

2014年4月に消費税が5%から8%に引き上げられたのは記憶に新しいと思います。さらに経済状況をみて2015年10月には消費税が10%に引き上げられる公算です。

日用品の買出しもそうですが、もっと値の張る住宅などはこの消費税というものでかかる値段は時として数十万円単位で異なる事も多いです。

そこでここでは消費税が増税される前に住宅を買ういわゆる「駆け込み需要」について見ていきたいと思います。

まず、消費税が10%になる時どのような事が想定されるのか考える時、今年4月の5%から8%に引き上げた時どのような対応があったか見てみるのが一番の近道だと思います。

まず消費税の課税対象になる主なものは建築費などで、土地代金そのものには消費税は掛かりません。この点は重要です。

ただし、土地そのものには消費税はかからないものの、土地の造成費や地盤調査費、不動産会社へ支払う仲介手数料などは課税の対象になります。

従って、増税前に家を建ててしまうと考える人も多いかもしれません。All Aboutが2014年に「ここ1,2年で家を新築した」という人を対象にその理由を聞いたところ、実に6割以上の人が「消費税が上がるから」と回答しています。

前回の消費税が3%から5%に増税された際は多くの駆け込み需要が発生し、増税後はその反動で住宅着工数が2年連続で2ケタ減となるなど、住宅市場が大きく落ち込みました。

今回もこのような駆け込み需要があることを想定して、政府としても「住宅ローン減税の拡充」と「すまい給付金」という制度を昨年の10月に閣議決定されました。

これは今回の消費税増税による住宅購入者の負担軽減のための制度です。つまり、消費税導入後に家を購入しても損はさせないという措置がこの制度です。

では具体的にはどのような制度なのでしょうか。

住宅ローン減税・補助制度

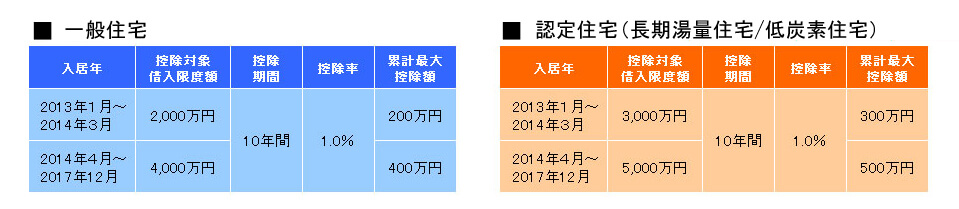

A.住宅ローン減税(控除)の拡充「住宅ローン減税」とは返済期間10年以上の住宅ローンを利用して家を建てたり、中古住宅を購入したりすると、一定の期間、年末のローン残高に応じて所得税の控除が受けられます。これは、住宅とともに取得される敷地にも適用されます。具体的な措置は下の表の通りです。

以上のように10年間の控除期間があり、最大控除額は一般住宅でも400万円まで受けられます。今回の住宅ローン減税の拡充は、あくまでも消費税率引き上げの負担緩和を目的としていますので、増税後に家を購入しても、損をさせないような措置が取られています。

この控除が受けられる対象は、

●建物の床面積が50平米以上であること。

●店舗や賃貸などの併用住宅は、床面積の2分の1以上が居住用であること

●借入金の償還期間が10年以上あること。

●購入者のその年の合計所得金額が3,000万円以下であること。

などの条件があります。

B.すまい給付金

「すまい給付金」とは、住宅ローン減税の拡充による負担軽減が十分に得られない場合に、住宅ローン減税とあわせて消費税率引上げによる負担を軽くするために設けられた制度です。

具体的には、住宅購入者で消費税8%時は年間収入額の目安が510万円以下の人を対象に最大30万円、10%時は年間収入額の目安が775万円以下の人を対象に最大50万円の現金が給付されるというものです。

さらにこの中でも省エネ性能などに優れた住宅を購入する人が対象となるなど諸条件があります。

このような制度の他に、「フラット35」の融資上限の撤廃もあり、これまで住宅の建設費または購入価額の90%を上限としていた融資率を100%まで引き上げました。

これらの制度により、増税後でも損することなく購入できるということです。

C.消費税10%の際の対応

では、消費税が10%に引き上げられたらどのような制度があるでしょうか。現段階で決まっていることとして、まず住宅ローンの減税は見直しがなく、現状のまま維持される予定です。

またすまい給付金の対象者は、年収の目安が「510万円以下」から「775万円以下」の層に拡大され、給付基礎額の最高額も30万円から50万円に引き上げられる予定です。

全体としては8%に引き上げられた時と比べ、小規模な対応に終わる予定です。

しかし、消費税の増税よりも影響のある土地の値段の上昇、あるいは建築工事に関わる人の人件費、さらに住宅ローンの金利の上昇も見込まれるので、これらが抑えられている現段階で家を建てるという計画は賢明といえるでしょう。

事実、All Aboutが調査した結果でも、住宅購入を希望する人のうち、約半数が10%に消費税があがる前に購入したいとしています。

特に現在は稀にみる住宅ローン低金利の時代です。この低金利の時代に住宅ローンを組むというのは消費税云々よりも大事な要素といっても過言ではありません。

以上のような観点から新規に住宅を持ちたいなどと考えている人はこの2014年9月頃から建築計画を練り、増税前に建てるというのがお勧めのようです。

家を新規に建てようと思っている人は参考にしてみてください。

また、中古住宅を安心して購入できるようにするための取り組みも、このところ急ピッチで進められています。新築住宅にこだわることなく、幅広く検討することも考えてみましょう。

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

×

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |