住宅ローンの返済期間と利息軽減

住宅ローンの返済期間の利息の関係

住宅ローンの返済期間と利息は相互関係にあり、総返済額に大きな影響を与えます。借り入れ金額と返済期間が同じ条件であっても適用金利が異なれば総返済額に差が生じますし、また借入金額と金利が同じ条件であっても、返済期間が異なれば総返済額に差が生じるのです。同じ条件下であっても、返済期間・金利の違いによって数百万円単位で総返済額に差が生じています。

借り入れ金額1,000万円で計算していますが、借入金額が増えれば増えるほど利息の差は大きくなり、場合によっては借り入れ金額に利息をプラスした返済総額が1,000万円以上にもなることもあります。せっかく低金利の住宅ローンを契約したにも関わらず「月々の返済額は安くなる」というだけで返済期間を長くすることは長期的に見て損をするということを覚えておきましょう。

借り入れ金額1,000万円で計算していますが、借入金額が増えれば増えるほど利息の差は大きくなり、場合によっては借り入れ金額に利息をプラスした返済総額が1,000万円以上にもなることもあります。せっかく低金利の住宅ローンを契約したにも関わらず「月々の返済額は安くなる」というだけで返済期間を長くすることは長期的に見て損をするということを覚えておきましょう。また、5年、10年ごとに金利が変動する変動金利型やLM定金利選択型ローンを契約した場合、常に金利上昇リスクを抱えている状態です。そのため返済期間を短くすることで将来的な金利上昇リスクが抑えることも可能です。

利息を少しでも抑えるには?

利息分が増えるほど損をすることになるため、住宅ローン選びの最重要事項は、「総返済額」をできる限り抑える商品を選ぶこととなります。この利息分を抑え、総返済額を少しでも抑えるには3つの原則があります。

1:借り入れ金額をできる限り少なくする

金利は借り入れ金額に対してかかりますので、借り入れ金額を少なくすればその分利息は減り、当然のことながら総返済額を減らせるということになります。住宅ローン借り入れ時の注意として「頭金の準備が大切」だと強く言われるのは、この借り入れ金額をできる限りを少なくして、総返済額を減らすためです。

総返済額は毎月の返済額にも反映されますので、住宅ローン返済をしながらも余裕のあるライフスタイルを送るためには頭金の準備が欠かせません。

2:できる限り低金利の住宅ローンを借りる

住宅ローンは1,000万円以上の借り入れですから、1%の金利差は総返済額に大きく影響します。借り入れ金額にもよりますが、たとえば3,000万円の借り入れ金額に対し1%金利が高くなるごとに500万円以上も総返済額に差が生じます。

一般的に固定金利に比べ変動金利の住宅ローンの方が借り入れ時の金利は低く設定されています。しかし変動金利は経済状況に左右され固定期間や金利見直し時の金利上昇リスクを常に抱えていることを忘れてはいけません。

目先の低金利に飛びつくことはせず、繰り上げ返済予定も含めた返済期間のうち、最も長く低い金利で借りることができ総返済額を抑えられる住宅ローンを借りることがポイントです。

できる限り返済期間を短くする

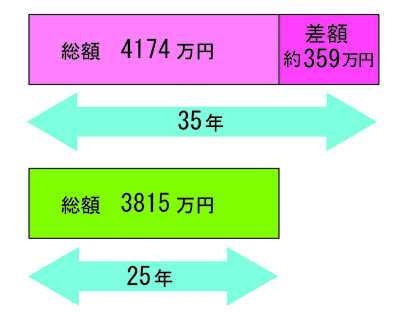

返済期間が短くなればなるほど利息が減り、総返済額も少なくなります。この返済期間を短くするには2つのポイントがあります。第一に毎月の返済額を上げることです。たとえば3,000万円の借り入れ金額に対しで2%金利の住宅ローンを借り入れた場合、返済期間25年にすると毎月返済額が12万7,156円となり総返済額が約3,815万円となります。しかし毎月の返済額を減らすため返済期間を35年にした場合、毎月返済額は9万9,378円となり総返済額が約4,174万円となり、25年返済に比べ約359万円の差が生じます。

できる限り総返済額を抑えるには毎月無理のない範囲で最大限の返済額を設定し、返済期間を短くすることが大切です。

無理なく返済期間を終えるためには?

マイホームは一生で最大の買い物ですから家庭ごとに様々な理想があると思います。しかし理想通りのマイホームを購入しようと予算を超えた物件を購入したり、購入を焦って無理な住宅ローンを組んでしまったりすると最悪のケースとして破たんしてしまうことも少なくありません。マイホームの理想的な物件価格は世帯収入の5倍プラス頭金です。つまり夫婦の収入を合わせて500万円の場合、2,500万円プラス頭金が物件価格の上限ということになります。もしこの価格以上の物件を購入したい場合は、頭金を貯めるか親からの援助などの現金を用意することが肝心です。

一度手に入れたマイホームを手放すことなく、余裕を持って住宅ローンを完済するためには焦らずに今後20年間のライフプランから家計を想像することが重要なのです。

一度手に入れたマイホームを手放すことなく、余裕を持って住宅ローンを完済するためには焦らずに今後20年間のライフプランから家計を想像することが重要なのです。■マイホーム購入までの理想的なフロー

1:ライフプランを洗い出す

出産、子育て、進学など今後起こりうるライフプラン洗い出し、そのための費用がいくら必要か洗い出す

2:年収から洗い出した必要経費貯蓄資金を差し引き、住宅用資金(住宅ローン返済額・管理費・修繕積立金などの合計額)をどの程度ねん出できるか計算する

3:定年60歳と考え、現在の年齢から最大何年間のローンを組めるのか計算する

4:最大返済期間と月々の返済額から最大借り入れ可能金額を算出し、物件購入予算を決める

5:物件購入予算範囲内に収まる物件を探す

6:希望条件に優先順位をつけ、優良物件購入のチャンスを逃さない

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

×

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |