【2016年5月最新】住宅ローン情報

人気銀行の2016年2月から5月までの金利推移

今回もまた、今の時点に人気な銀行において、本題の金利の推移を各住宅ローンを比較することで追っていきます。

人気な銀行は2016年5月においての3位までとし、第1位の新生銀行、第2位のじぶん銀行、第3位の住信SBIネット銀行となっています。そして比較期間は2016年の2月から5月までの4ヶ月間です。

比較したのは変動金利、10年固定金利、20年固定金利、30年固定金利です。

また、以下の金利は全て実質金利を元にしています。

この実質金利とは、各銀行が表記している見た目上の金利値である表面金利から、加算される各手数料・保証料などを年率に直した金利値のことを言います。

実際に、住宅ローンを組む際は必ずと言っていい程表面金利から各種費用が加算されます。なのですべてが加算された実質金利が最も参考になるため、今回は実質金利を用います。

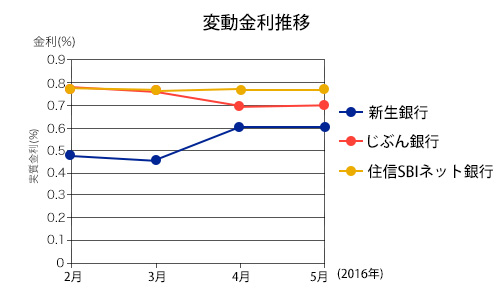

●変動金利の推移

まずは各人気銀行の変動金利の推移を見ていきます。

このグラフを見ると、各銀行とも2016年4月から5月の推移においては、変化がないことが分かります。数値的にも詳しく見ていきましょう。

〈変動金利の2016年4月から5月推移〉

・新生銀行:0.600%→0.600% (±0%)

・じぶん銀行:0.697%→0.697% (±0%)

・住信SBIネット銀行:0.768%→0.768% (±0%)

これらの値から、変動金利においては人気No.1の新生銀行が第二位のじぶん銀行から0.1%近く下がった一番低い金利であることが分かりますね。

そしてこの4ヶ月においても、全て新生銀行は最低金利で居続けていることが分かります。さすが人気No.1ですね!

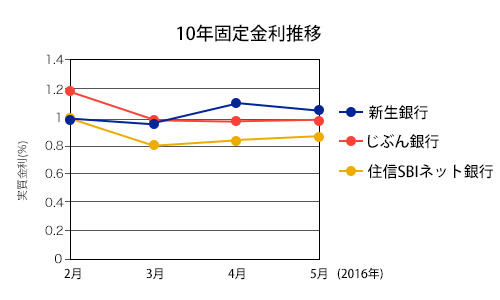

●10年固定金利の推移

次は10年固定金利の推移を見ていきます。

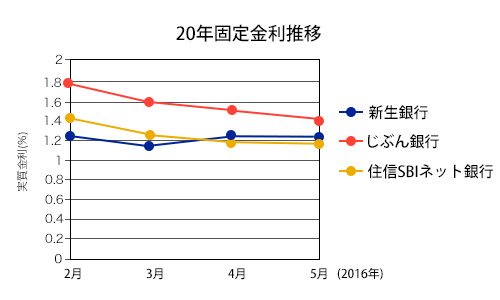

●20年固定金利の推移

さて、次は20年固定金利を見ていきましょう。

20年固定金利の2016年4月から5月推移

・新生銀行:1.250%→1.250% (±0%)

・じぶん銀行:1.513%→1.473% (-0.04%)

・住信SBIネット銀行:1.180%→1.210% (+0.03%)

これらの値から、住信SBIネット銀行は金利が上がったものの、まだまだ新生銀行を超すことは5月において無いということが分かります。

よって、住信SBIネット銀行が第1位ですが、わずかの差で新生銀行も低金利であるので、今後どうなるか楽しみなところです。

また、じぶん銀行もこの4ヶ月の間で、金利が大幅に低下し続けています。よって、じぶん銀行も今後が楽しみなのではないのでしょう

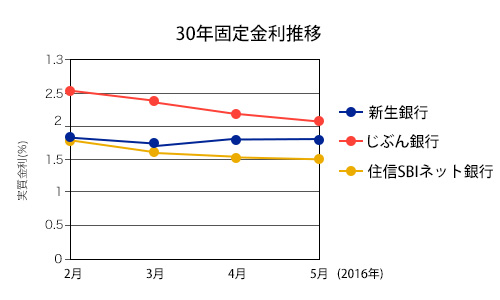

●30年固定金利の推移

最後に、30年固定金利の推移を見ていきましょう。

このグラフから、3銀行ともに金利が下がっていく傾向にあると分かります。

しかし2016年4月から5月においては、これら3つの銀行の中で、金利の変化があったのはじぶん銀行だけであると分かります。数値的にも詳しく見ていきましょう。

〈30年固定金利の2016年4月から5月推移〉

・新生銀行:1.800%→1.800% (±0%)

・じぶん銀行:2.180%→2.110% (-0.07%)

・住信SBIネット銀行:1.520%→1.520% (±0%)

これらの値から、じぶん銀行は金利が下がったものの、変化の無い新生銀行や住信SBIネット銀行と比べると、

まだまだ金利が高いことが分かります。ですが、下がり続けている傾向にあるので、今後が楽しみです。

また、30年固定金利においても、住信SBIネット銀行が4ヶ月間とも最低金利であることが分かりますね。

しかし、2016年の4月から5月においては変化が無いものの、前の月から考えると、これからさらに下がっていくかもしれません。

2016年5月の金利の動きは??

2016年5月はフラット35が過去最低金利を大幅に更新しました。

住宅ローン金利は引き続き低下傾向にあります。

変動金利から短期固定金利は据え置きとなっているので、マイナス金利政策の影響を受けやすい長期固定金利がまず先行して動いている状況と言えるでしょう。

2016年1月からいま現在までの、住宅ローンの金利動向に大きく影響を与えた出来事を振り返りましょう。

2016年は株式市場や世界経済情勢の波乱の幕開けから始まり、1月29日の日銀政策決定会合でマイナス金利の導入が決定されるなど、

金融市場は波乱続きのままで5月を迎えています。

住宅ローンを検討している人にとって最大のインパクトを与えた事件といえば、何と言ってもマイナス金利の導入でしょう。

マイナス金利政策が「住宅ローン金利」に与える影響は、基本的には「プラス」に働きかけます。

国内市場の動きが、住宅ローンの金利動向を予想するうえで重要であることは言うまでもないのですが、

今はグローバル社会。日本国内の動向だけを見ていても、正しく住宅ローンの金利を予想することはできません。

ですので、次に視線を日本国外に移してみましょう。

世界的には、中国経済のバブル崩壊不安、ISなどによる中東情勢不安、原油の大幅安、北朝鮮による安全への脅威など、

経済にとって大きなプラスとなりうるニュースは、あまり耳にしません。

世界的に景気の悪い話しかないのは困りものなのですが、住宅ローンの借り入れ中の人や、これから住宅ローンを借り入れようとしている人にとっては、

それはプラス材料でもあるのです。なぜなら、このような状況下では「リスクオフ」、つまり「リスクの高い金融商品は手放して、

安全性の高い資産に資金が集まっていく」という傾向があるためです。

では、「安全性の高い資産」とは何なのでしょうか。

世界的に「円」は安全性の高い資産である、と考えられています。世界の資金が円に集まる(つまり円高)といった動きが強まると共に、

円資産の中でも特に安全性が高い「日本国債」に世界の資金が集まる、といった流れになります。

すると「日本国債に人気が集まる→人気が集まると国債の利回りが低下する」ということになります。

つまり「景気が悪ければ悪いほど金利が下がり、同時に住宅ローンの金利も下がりやすくなる」という流れになるのです。

そして、そこに日銀・黒田総裁の切り札と言っても過言ではないマイナス金利が導入され、

住宅ローンの金利を大きく左右する指標である「長期金利(10年物日本国債)」が急激に低下したのです。

その結果、住宅ローンの金利も同じような動向をたどり、これ以上下がる余地がないとすら言われていた住宅ローン金利が更に低下している。というが現状です。

その後、つられる形で20年・30年の超長期金利の国債利回りが大幅に低下して、5月の住宅ローンの超長期金利の低下の、大きな要因の1つとなっているのです。

では、それらを踏まえたうえで、2016年5月現在の住宅ローン金利動向と、住宅ローン金利の推移をご紹介します。

全体としては引き続き超低金利の状態が続いています。実質金利(保証料などを金利換算)で言うと、今月は次のようなレンジとなりました。

・変動金利 : 0.60% ~ 2.675%

・10年固定 : 0.87% ~ 3.65%

・30年固定 : 1.52% ~ 2.11%

住宅ローン金利と関係の深い長期(国債10年もの)金利は、甚大な被害をもたらした2011年の東日本大震災をきっかけに低下してきました。

さらに2013年春ごろから日銀の新しい金融緩和に対する期待から、長期金利はもうひと段落さがることとなりました。

実際に2013年4月に発表された金融緩和策は市場の期待や予想を大きく上回り、新しい日銀総裁の名前を取って、

「黒田バズーカ砲」と称されるほどの大規模な内容でした。

ところが、発表直後になんと金利が大幅に上昇し、長期金利は一時は0.9%を超えるなど、金融政策の常識から言えば「真逆の動き」が起こりました。

予想外の金利上昇もすぐに落ち着き、2013年7月くらいからは順調に低下してきました。黒田バズーカ砲による混乱が、時間をかけて沈静化してきた。

ということなのかもしれませんが、住宅ローン利用者にとっては嬉しい動向です。

さらに注目すべきなのは、2014年10月末に追加の金融緩和「黒田バズーカ砲2」、

2016年1月末に追加の金融緩和第2弾「黒田バズーカ砲3・マイナス金利政策」と、

次々と金融緩和政策が投下されたことです。

こうした積極的な金融緩和を受けて金利が下がるのはもちろんですが、実際に最新の金利水準をチェックしてみると、

長期金利は-0.085%と、大幅なマイナス水準まで低下していることがわかります。

今月の住宅ローン金利が「史上最低水準」を維持しているのは、こうした市場金利の動向が背景にあるからなのです。

その一方、中長期的に「金利が上昇する可能性」があるとすれば、ポイントとなってくるのは景気の動向です。金利は「経済の体温」のようなものですから、

景気が良くなれば上昇しますし、悪くなれば低下します。

では直近の景気の現状はどうかと言うと、消費税が8%に増税された後の低迷からは回復してきているものの、

その足取りはとても緩やかです。特に物価についてはほとんどと言っていいほど上昇していません。黒田バズーカ砲が2度3度と放たれたのは、

こういう現状を打破したいからなのです。当面は今の金融緩和路線が続けられると思われますし、その間は金利が大きく上昇していくといったシナリオは考えにくいです。

また、日本の超少子高齢化を背景とした構造的デフレ状況を考慮すれば、仮にこれから景気が大きく回復し、金利が上昇する局面になったとしても、

それで長期金利が1%も2%も上昇するかと言われれば、それはないと思います。

なぜなら、同じ長期金利の1986年からバブルが崩壊して以降20年以上に渡り、2%を越えたことがほとんどないのが実情だからです。

この20年近く、ずっと景気が悪かったわけではありません。2000年前後はITバブルがありましたし、2002年から2008年までの戦後最長の好景気のときでさえ、

金利は低いままでした。

繰り返しになりますが、日本は構造的な理由から、金利がきわめて上がりにくい状況にあるのです。

金利の展望としては「景気の回復と共に上昇する可能性はあるものの、しかし大幅に上昇する可能性はきわめて低い」と言うところです。

さらに、変動金利は金利が上昇する可能性からして低いでしょう。

それは、変動金利は日銀の政策金利の影響をダイレクトに受けるのですが、日銀は2010年秋に「ゼロ金利政策」を復活させて金利を低く抑えているからです。

「今回のゼロ金利は、デフレが解消されるまで無期限・無制限で続ける」ということですから、まだまだ当分据え置かれる可能性が高いでしょう。加えて「異次元緩和第2弾」「異次元緩和第3弾」という黒田バズーカ砲の連発により、

ゼロ金利の解除はさらに遠のいたと言えます。

住宅ローン金利の推移を公表している三井住友銀行の住宅ローン金利と、住宅ローン金利と関係の深い、

長期と短期のプライムレート(銀行が融資をするときの最も低い金利の指標となるレート)の2001年からの推移は、いずれもこの15年の間、ずっと低いままでした。

特に変動金利はずっと低いままで、2006年から2008年にかけて少し上昇しましたが、リーマンショックなどによる景気の低迷に歩調を合わせるかのように、

すぐに下落してしまいました。

少なくとも「この15年間は変動金利については金利上昇リスクは全くなかった」と言えます。金利情勢がよほど大きく変わらない限りは、

当面は変動金利優位の状況が続くことでしょう。

ですので、これから住宅ローンを検討されている方は、多少の金利の変動にも戸惑うことなく、金利低下のメリットを充分に生かした上で、

焦らずじっくり、着実に住宅ローンの検討を進めていただければいいかと思います。

いかがでしたか?これらの金利は今後変わるかもしれませんが、よく注意して得ができる住宅ローンが組めるよう考慮していきましょう!

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |