【2016年6月最新】住宅ローン情報

人気銀行の2016年3月から6月までの金利推移

今回も同じく、今の時点に人気な銀行において、本題の金利の動きを各住宅ローンを比較して追っていきます。

この人気な銀行は2016年6月においての3位までであり、第1位の新生銀行、第2のじぶん銀行、第3位の住信SBIネット銀行となりました。

そして金利の比較期間は2016年の3月から6月まで4ヶ月間とします。比較したのは変動金利、10年固定金利、20年固定金利、30年固定金利です。

また、以下に記す金利は全て実質金利を元にしています。この実質金利とは、各銀行が表記している見た目上の金利値である表面金利から、加算される各手数料・保証料などを年率に直した金利値のことです。ですので、比較の際に差が出ないよう、最も参考になる実質金利を用います。

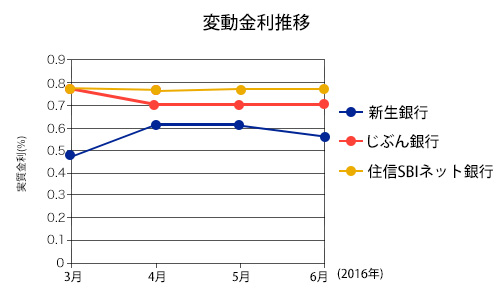

●変動金利の推移

このグラフを見ると、新生銀行だけが2016年5月から6月の推移において金利が下がっていることが分かります。数値的にも詳しく見ていきましょう。

【変動金利の2016年4月から5月推移】

・新生銀行:0.600%→0.600% (±0%)

・じぶん銀行:0.697%→0.697% (±0%)

・住信SBIネット銀行:0.768%→0.768% (±0%)

これらの値から、変動金利においては人気No.1の新生銀行が前回よりさらに第二位のじぶん銀行から0.147%も下がった一番低い金利であることが分かります。そしてこの4ヶ月においても、全て新生銀行は最低金利で居続けていることが分かるでしょう。2016年3月に超低金利だったことに比べると少し高いですが、比較の上では低金利であることが実感できますね。さすが人気No.1です!

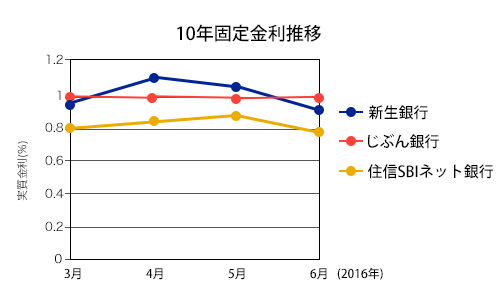

●10年固定金利の推移

次は10年固定金利の推移を見ていきます。

このグラフを見ると、2016年の5月から6月にかけて、金利値が下がっている銀行と、金利値に変化の無い銀行があることが分かります。数値的にも詳しく見ていきましょう。

【10年固定金利の2016年5月から6月推移】

・新生銀行:1.050%→0.900% (-0.15%)

・じぶん銀行:0.970%→0.970% (±0%)

・住信SBIネット銀行:0.870%→0.800% (-0.07%)

これらの値から、人気No.1の新生銀行が金利が低下傾向にあり、じぶん銀行を抜いたことが分かりますね。残念ながら住信SBIネット銀行には勝てませんでしたが、それは今回住信SBIネット銀行も金利が下がったからです。なので、今後新生銀行と住信SBIネット銀行の勝負が見ものですね。

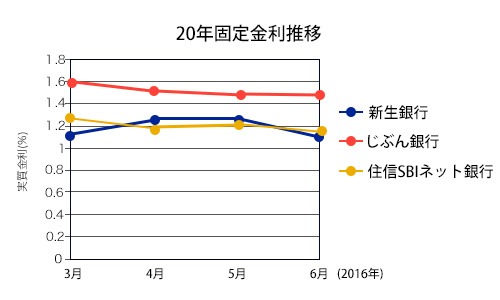

●20年固定金利の推移

さて、次は20年固定金利を見ていきましょう。

このグラフから、2016年5月から6月の間で、新生銀行と住信SBIネット銀行は共に金利を下げ、その結果、わずかの差ですが、新生銀行が一番の低金利になったことが分かります。数値的にも詳しく見ていきましょう。

【20年固定金利の2016年5月から6月推移】

・新生銀行:1.250%→1.100% (-0.15%)

・じぶん銀行:1.473%→1.473% (±0%)

・住信SBIネット銀行:1.210%→1.160% (-0.05%)

これらの値から、新生銀行は住信SBIネット銀行に0.06%というわずかな差で最低金利を勝ち取ったことが分かります。新生銀行自体も、今月は0.15%と大幅に金利を下げているので、その努力が実ったのでしょう。ですが、対してじぶん銀行は今月は金利が変わっていないことが分かります。この4ヶ月間も金利の低い2銀行と比べて金利が高いままなので、じぶん銀行は20年金利では借りないほうがいいかもしれませんね。

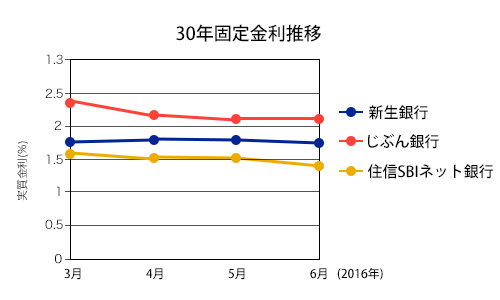

●30年固定金利の推移

最後に、30年固定金利の推移を見ていきましょう。

このグラフから、3銀行の30年金利における低金利順位はここしばらく変わっていないことが分かります。ですが3銀行とも程度の差こそはあれ、上下していることが分かりますね。数値的にも詳しく見ていきましょう。

【30年固定金利の2016年5月から6月推移】

・新生銀行:1.800%→1.750% (-0.05%)

・じぶん銀行:2.110%→2.120% (+0.01%)

・住信SBIネット銀行:1.520%→1.420% (-0.1%)

これらの値から、じぶん銀行は金利が少しですが上がってしまったことが分かります。また、30年金利においてはもともと金利が高かったせいもあって、他の銀行と比べて差がさらについてしまったようです。また、住信SBIネット銀行はこれまで最低金利であったことに加え、今回もさらに-0.1%というように金利が下がっていて、とても魅力的ですね。もちろん人気No.1の新生銀行も今回いくらか下がっているので、今後住信SBIネット銀行にどれだけ近づけるか楽しみですね。

2016年6月の金利の動きは??

1月末に発表された「マイナス金利政策」が影響して住宅ローン市場、中でも住宅ローンの借換え市場は大盛況だったのですが、4月移行は大手銀行が金利優遇を少々縮小したことも手伝ってトーンダウンしてきたようです。マイナス金利政策の規模が大きくなればなるほど運用するのは難しくなるので、銀行からしてみれば今は住宅ローンの獲得に尽力すべきなのです。一旦縮小した背景にあるものは無論、ピークを過ぎたというのもあるのでしょうけれど、加えて申込みが殺到して捌ききれなくなった、という部分も多々あると思います。

そうだとすれば4月・5月と2ヶ月が経過して、ボチボチ在庫の山がかたづいてきてもおかしくないでしょうし、さらにサラリーマンや公務員にとっては6月や7月は夏のボーナスがあります。それをきっかけに住宅ローンへの関心を高めるのだとすれば、これを好機と判断して積極的に攻勢してくる銀行も無いとは限りません。市場金利の動きからしたら、下げて良い筈の20年固定金利や30年固定金利を据え置きとする他方で、より一層銀行の住宅ローン獲得姿勢を表す10年固定金利は据え置き若しくは引き下げという事なので、10年固定金利を引き下げた銀行は、「積極姿勢を見せ始めた」と考えてもいいでしょう。

住宅のローン市場の長期金利推移を見てみると、4月期は-0.090%、5月期は-0.110%と、1ヶ月でジワジワと低下しております。-0.110%に違和感を覚える人もいることと思いますが、違和感の理由は現在日銀が設定しているマイナス金利が-0.1%なのにもかかわらず、それを下回っている、という事だと思います。銀行の多くは、日銀に資金を追加して預けてもマイナス金利のために手数料が取られてしまう為にやむをえずにマイナス金利の国債を買っているのではないかと考えられますが、万が一国債の金利が-0.1%を下回ってしまうのであれば日銀に預けた方が得策です。要は国債の金利=長期金利は根本的には-0.1%を下回らないハズなのですが、これが下回っているという事は・・・たぶん日銀が近いうちに新たな追加緩和を実施して「金利がもっと下がる」と考察しているからだと思います。たとえ-0.1%の国債だとしても、その後の金利が-0.2%になれば、利益が出る事になります。何れにせよ長期金利が下がっているなら、6月の住宅ローン金利のさらなる低下を期待できるのですが、予想を難しくしている事柄は、銀行の「住宅ローン金利優遇キャンペーンのタイミング」になります。

そこまで住宅ローンの金利が下がってくると、市場の金利動向はもとより銀行の金利優遇姿勢の方がより出来上がりの住宅ローン金利に影響する、ということになります。今度の住宅ローン金利を考察する上では、「住宅ローン金利優遇キャンペーンのタイミング」を予測する事が重要かと思います。ここで考えられる事は、ハイシーズンの「12月期~3月期」はもちろん、「6月期~9月期」の夏ボーナスの時期や半期末という事になります。さらに、「住宅の市場はG.Wが明けてから盛り上がる」という噂もあるので、銀行側についても段々と住宅ローンの勧誘を積極的にしてくる可能性が考えられます。加えて、日銀がマイナス金利政策を発表してから凄まじく増えた住宅ローンの申込みの在庫もかなり捌けてきたとした場合、もうぼちぼちギアチェンジをしても良いでしょう。

米国は昨年12月に利上げを開始しました。しかし、現状ではその影響は皆無です。と言うか「利上げをしてから金利が下がる」という状態にあります。

尚、日本の金利については長期的に見ても上昇する材料は全く無いです。2%のインフレの目標達成に向けて必死の日銀が、どこかの時点で次なる追加金融緩和策を行う事に間違いありません。日本の金利はこのような日銀による金融緩和姿勢があるので大きく上昇することはありえません。住宅ローンを今から借りようとしている人や、今後について借り換えをしようとしている人は、多少の金利の変動に戸惑う事なく、着実に検討を進める事をお勧めします。さて気になるのがこの「異次元の低金利」がいつまで続くのか、という点になります。これは消費税の増税が再延期となった為「2019年までは異次元の低金利が続く」という見通しとなります。

消費増税の再延期の影響は?

先般、安倍総理が2年半消費増税の再延期を発表しました。

余談にはなりますが、なぜ切りの良い2年とか3年ではなく2年半なのでしょうか。

これは、2019年夏に予定されております参議院選挙への悪影響を回避するというのが理由だと言われております。

では消費増税(8%→10%)の延期が今後の住宅ローンの金利にどう影響するのでしょうか?住宅のローン金利自体が増税の影響で直接的に上昇や下落をすることはないのですが、影響してくる部分は世の中の金利をコントロールしている日銀の金融政策です。 現在の日銀の金融政策は、「異次元の金融緩和」及び「マイナス金利政策」に代表されるように、積極的に緩和策を講じ、金利を下げていこうとするモノです。しかしなぜ金利を下げるのでしょうか?それは金利が下落すればお金を借りている企業側の金利の負担が軽減され、その分だけ利益を出しやすくなるからです。そしてほとんどの企業が多少なりともお金を借りているので、とどのつまり、金利が下がれば儲かる企業が増えます。即ちそれだけ好景気になるのです。

要は金融緩和イコール金利引き下げを意味し、さらに金利引き下げ=景気刺激策、という図式が成り立ちます。景気刺激策なので、この金融緩和は景気が良くなる迄続けられるわけですが、景気はそこまで熱っしていません。さらに加えて、日銀において最大目標のインフレ率2%の達成が全く期待できない物価状況においては、今から数年はこの緩和状態は維持・拡大される可能性が大と言えます。 加えて次の増税時期である2019年10月以降の1・2年の間は景気が落ち込むと想定すれば、その間の金融緩和も縮小することは不可能です。

そうだとした場合、今回の増税延期によるマイナス金利&異次元緩和&を背景にした住宅ローンの低金利は「少なくとも2020年10月~2021年10月まで続く可能性が大」という事です。そこまで低金利が長引いてくると、さすがに「金利は永遠に上昇しないのでは?」と考えてしまいますが、「増税が先延ばしされればされるほど、低金利の状態もまた先延ばしされていく」という仕組みを理解した上で、今後の金利動向の予測をしていただければと思います。

これは住宅ローンの固定金利に大きく関わりがある10年国債金利の低迷が続く為に住宅ローンの金利はしばらくの間上がらないというのが大方の見解です。

政府は景気の底上げをしたいのですが、上げようとしても上げられないために色々やっているのです。

他方で、政府が自由に上げたり下げたりできるのは住宅ローンの変動金利の指標になる政策金利です。

固定金利がしばらく上がらない訳

固定金利は長期金利によって決まります。長期金利はその時の金融政策の影響を受けてしまいますが、それとは違う次元で、長期資金の需要と供給の市場メカニズムの中で決定するという可能性が高くなっています。

いかがでしたか?これらの金利は今後変わるかもしれませんが、よく注意して得ができる住宅ローンが組めるよう考慮していきましょう!

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |