【2017年7月最新】住宅ローン情報

7月度金利の動き

6月の住宅ローンは、金利の上昇がありました。

変動金利は相変わらず低水準で、現状維持という形でしたが、長期の固定金利は、平均で0.05%ほど上昇しています。

また「フラット35」でも金利の上昇が見られています。

では、7月の住宅ローン金利はどのようになっているのか見ていきましょう。

7月の変動金利を見ていくと、6月と同水準であるということが分かります。

変動金利は基本的に国債の金利の影響を受けませんが、固定金利は影響を受けます。

今回は指標となる国債の金利に変化があまり見られなかった影響があり、金利は据え置きた銀行が多かったようです。

上昇した銀行の平均を出すと、7月の固定金利は0.03%ほど上昇したと言えるでしょう。

変動金利に関して言えば、ここ数カ月は目立った変動がありません。

そもそも変動金利というのは、日銀のスタンスに変化がなければ、それほど金利が上下しません。

日銀は異次元の金融緩和政策を行っていますが、現在では大きな動きがないので、変動金利はあまり変わらないと見て取れるでしょう。

利用者にとっては借り時であると言えそうです。

さて、そんな変動金利ですが、4月と10月に金利の見直しが行われます。

現在は7月なので、金利の据え置きがほぼ決定しています。

この状態が、10月まで続くと予想されており、依然として、低金利で借り入れをできるのでおすすめです。

実はこの変動金利、昨年の5月よりほとんど金利が更新されていません。

現在のところ、住宅ローンの金利に影響するような、ビッグニュースも入っていないので、しばらくは変動金利の上昇はないでしょう。

変動金利を語るうえで大切なのは、この金利は変化がない場合は、金利に動きはありません。

そこが固定金利と違う点です。

では、各銀行の2017年7月度の変動金利を見ていきましょう。

おすすめの銀行を4行をピックアップし、表にしてまとめてきました。

人気銀行の2017年4月から7月までの金利推移と前月との金利推移の比較

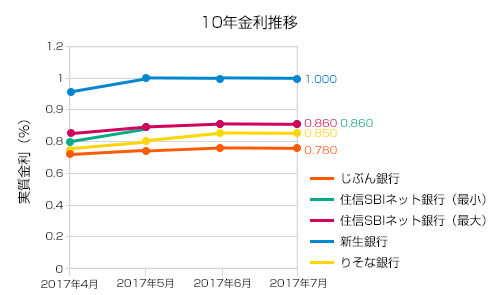

住宅ローンで人気の銀行の今月の金利(10年固定型)。

金利差は下記の表をご覧ください。

〈10年固定金利の2017年6月から7月推移〉

・じぶん銀行:0.780%→0.780% (±0%)

・住信SBIネット銀行:0.860%→0.860% (±0%)

・新生銀行:1.000%→1.000% (±0%)

・りそな銀行:0.850%→0.850% (±0%)

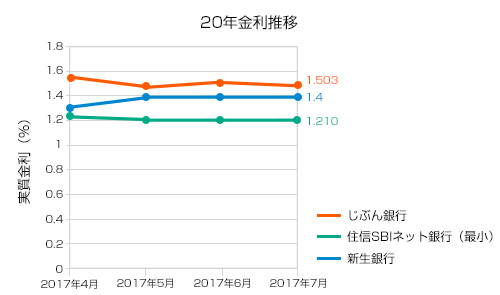

20年固定金利と30年固定金利もみていきましょう。

〈20年固定金利の2017年6月から7月推移〉

・じぶん銀行:1.513%→1.503% (-0.01%)

・住信SBIネット銀行:1.210%→1.210% (±0%)

・新生銀行:1.400%→1.400% (±0%)

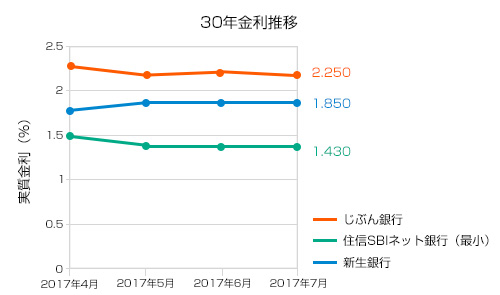

30年固定金利もみていきましょう。

〈30年固定金利の2017年6月から7月推移〉

・じぶん銀行:2.260%→2.250% (-0.01%)

・住信SBIネット銀行:1.430%→1.430% (±0%)

・新生銀行:1.850%→1.850% (±0%)

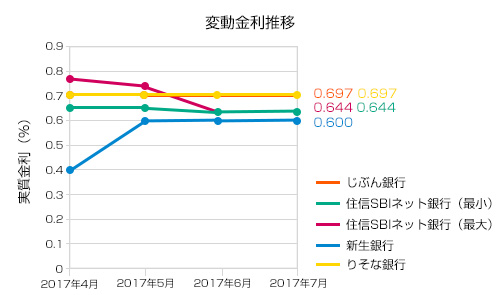

変動金利もみていきましょう。

〈変動金利の2017年6月から7月推移〉

・じぶん銀行:0.697%→0.697% (±0%)

・住信SBIネット銀行:0.644%→0.644% (±0%)

・新生銀行:0.600%→0.600% (±0%)

・りそな銀行:0.697%→0.697% (±0%)

ほぼほぼ6月から動きはみられませんでした。

じぶん銀行の20年固定金利と30年固定金利が若干下がったくらいでしょう。

フラット35はどのように変化したのか?

フラット35は、民間の金融機関が融資した住宅ローンを、「住宅金融支援機構」が譲り受け、そのローンを裏付けとして、資金調達を行うという手法を用いた住宅ローン商品です。

基本的に長期の固定金利による融資になるので、一度金利が確定すると、返済終了まで金利が上がったり、下がったりすることはありません。

きちんと返済計画を行い、綿密に返済をしていきたいという方にはおすすめです。

では、2017年7月度の「フラット35」の金利はどのようになっているのでしょうか?

フラット35は、既に説明した通り、住宅支援機構が提供している住宅ローンです。

そしてこの期間の金利決定は、債権を元にしています。

債券利率がそのまま金利に影響するという仕組みです。

7月の債券利率は、6月に比べると、0.01%上がっています。

よって、7月のフラット35も0.01%ほど金利が上昇すると予想できます。

この記事を執筆時には、まだフラット35の金利が確定してないので、一概には言えませんが、若干の上昇がみられると読んで良いでしょう。

フラット35は民間の金融機関と住宅支援機構が組んで借り入れを行っているので、展開している金融機関によって、若干の金利差がありますが、各銀行ほとんど同じ金利を発表しています。

但し、「ARUHI」のみ、自己資金が20%以上の方を対象に、21年以上のフラット35を特別に0.1%引き下げるというプランを持っています。

フラット35である程度資金のある方は、「ARUHI」を利用されると、お得な金利で借り入れができます。

ぜひ、検討してみましょう。

今後の金利はどのようになっていくのか?

住宅ローンを選ぶうえで大切になるのは、やはり「金利」です。

誰もが安い金利で借りたい思うのは当然と言えます。

諸費用やサービスも検討したいポイントの1つですが、やはり金利が高いと、どんなオプションも霞んで見えてしまいます。

そこで住宅ローンを借りる場合は、今後金利がどのようになっていくのかを、ある程度見極める必要があると言えるでしょう。

なるべく金利が安いものを選ぶというのは鉄則ですが、さらに金利が安くなる時期が分かれば、非常にお得に住宅ローンを借りることができます。

今後の変動金利について

今後の住宅ローン金利について分析していきます。

まずは変動金利から予測していきましょう。

変動金利の項でも少し述べましたが、変動金利はここしばらく変化がないと言って良いでしょう。

あるとしたら、金利の改定がある10月ですが、それまではほとんど動かないと予測できます。

2016年の5月から、変動金利はほとんど動いていないので、1年以上変化がないのです。

一般的に、住宅ローン金利は、「変動金利」よりも「固定金利」の方が先に動きます。

変動金利は後から固定金利に引っ張られるように変化するのです。

よって固定金利が急激に動き出した場合、変動金利も変化する可能性があります。

とはいうものの、現在の変動金利は史上最低クラスの金利となっており、非常に低金利状態です。

よって、この状態からさらに金利が低下するとはまだ考えにくいでしょう。

金利の安い今のうちに借りてしまって、上昇する前に返済してしまうのが、賢い返済方法です。

今後の固定金利について

では固定金利はどうでしょうか?

既に説明した通り、固定金利は「国債」の金利を元にしています。

国債が上がれば、固定金利も上がり、下がれば、同じように低下します。

変動金利と違う点は毎月金利が更新されるので、借り入れのタイミングが非常に重要になっていきます。

7月度は微弱な上昇。あるいは据え置きだったので、借り入れのタイミングとしては借り時と言えます。

今後のフラット35について

長期返済を考えているのなら、フラット35を検討されると良いです。

全期間固定金利なので、一定の金額を毎月返済できます。

目安としては、20年以上の返済を考えているのであれば、固定金利がおすすめです。

変動金利でここまで長く返済期間を設定してしまうと、金利上昇のリスクがあり、結果的に損をする場合もあります。

その点、フラット35では一度金利が決まれば、そのまま返済期間が終わるまで金利が変わらないので安心です。

フラット35は通常の金融機関が提供している「固定金利」と比べると、0.3%~0.7%ほど金利が違います。

マイナス金利政策により、極限まで金利が低下している「今」はフラット35の借り入れがしやすい時期になっています。

7月度もそれほど目立った動きはしないと予測されるので、長期のローンを考えているのであれば、フラット35を検討されると良いでしょう。

7月の住宅ローンは現状維持?そのまとめ

7月の住宅ローンを見てきました。

変動金利は現状維持、固定金利も若干の上昇がポイントです。

社会情勢の中で北朝鮮のミサイル開発などの挑発行動がありますが、金利が上昇するほどのビッグニュースは生まれていません。

今後も現状維持か、微弱な上昇が予想されます。

とはいうものの、現在はマイナス金利が導入されたことによって、史上稀に見る低金利時代です。

変動金利を借りて短期間で返済するのも、固定金利である程度長期にわたって返済すもの、今がチャンスであると言えそうです。

この機会を逃すことなく、住宅ローンを借りていくと無理のない返済が可能になります。

今回の記事を参考に、改めて住宅ローンを考えていきましょう。

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |