【2018年3月最新】住宅ローン情報

3月度住宅ローンの金利の動きは?

2018年3月は住宅ローン業界全体としては「金利据え置き」という状況になりました。その一方で、長期金利が低下していたにもかかわらず、今月、住宅ローン金利(固定金利)を引き下げた銀行はほとんどなく、金利引き下げが行われたのはフラット35ぐらいと言う状況です。

このような状況のなかで、2018年3月の住宅ローンでおすすめなのは、変動金利タイプであれば、がん疾病保障が無料でついてくる「じぶん銀行」、全疾病保障が無料でついてくる「MR.住宅ローンREAL」や「住信SBIネット銀行」のネット専用住宅ローンなど、最近金利を引き下げて維持しているネット銀行の住宅ローン。固定金利タイプでは、前月比で0.04%の金利引き下げが行われた「フラット35」が相対的におすすめと言えるでしょう。

3月のおすすめ変動金利ランキング

【第1位】新生銀行

適用金利:0.6%

金利上昇が不安な方にはステップダウン金利タイプがおすすめでしょう。

ステップダウン金利タイプを選択することで最大12万のTポイントを受け取ることもできます。

【第2位】住信SBIネット銀行

適用金利:0.639%

ネット専用全疾病保障付住宅ローン<通期引下げプラン> 変動

全疾病保障がついて低金利。

将来の保障もつけたい方には住信SBIネット銀行の住宅ローンでしょう。

【第3位】りそな銀行

適用金利:0.640%

りそな銀行は来店不要になり、さらに便利になりました。今だと団信革命がセットで金利がお得になります。

りそな銀行が提供する疾病保障付帯サービスの団信革命加入時の金利上乗せ幅(通常+0.3%)を0.05%優遇されます。

人気銀行の2017年12月から2018年3月までの金利推移と前月との金利推移の比較

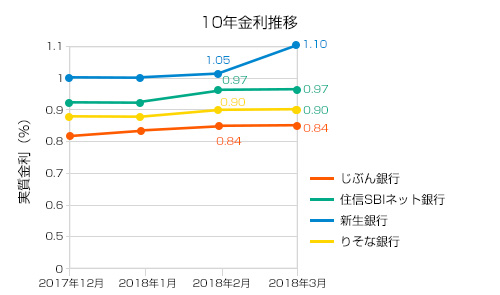

住宅ローンで人気の銀行の今月の金利(10年固定型)。金利差は下記の表をご覧ください。

〈10年固定金利の2018年2月から2018年3月推移〉

・じぶん銀行:0.840%→0.840% (±0%)

・住信SBIネット銀行:0.97%→0.97% (±0%)

・新生銀行:1.050%→1.10% (+0.05%)

・りそな銀行:0.90%→0.90% (±0%)

2018年3月においては、小さな差ですがじぶん銀行が一番金利が低くなっていることが分かります。ですが、この4ヶ月の間では、じぶん銀行の金利は徐々に上がっていますね。けれども、ほかの住信SBIネット銀行 と 新生銀行 も上昇傾向にありますので、おそらくまだしばらくはじぶん銀行が一番金利が低いままであり続けるかもしれませんね。

当初固定10年の金利は主に10年国債の利回りに影響されます。2017年4月以降の10年国債の利回りは、9月にマイナス金利をつけた日もありましたが、小刻みな動きにとどまっています。そのため、当初固定10年の金利も平均を見ると主要都市銀行・ネット銀行ともにほとんど変わっていません。当初固定10年は特別金利やキャンペーン金利の対象になる頻度が高い金利タイプですので、こまめにチェックすると適用金利が低いものが見つかるかもしれません。

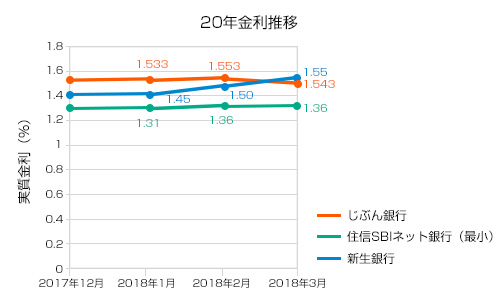

20年固定金利をみていきましょう。

〈20年固定金利の2018年2月から2018年3月推移〉

・じぶん銀行:1.553%→1.553% (-0.01%)

・住信SBIネット銀行:1.36%→1.36% (±0%)

・新生銀行:1.50%→1.55% (+0.05%)

この推移を見ると、じぶん銀行の金利は下がり、新生銀行の金利があがっているのがわかります。ただ、じぶん銀行と新生銀行はほぼ金利が変わりません。また、これらの中で一番金利が低いのは住信SBIネット銀行だと分かりますね。そしてこの住信SBIネット銀行はほかの銀行との差も割とありますので、おそらくしばらくは住信SBIネット銀行が20年固定金利では一番低い銀行であり続けると思われます。

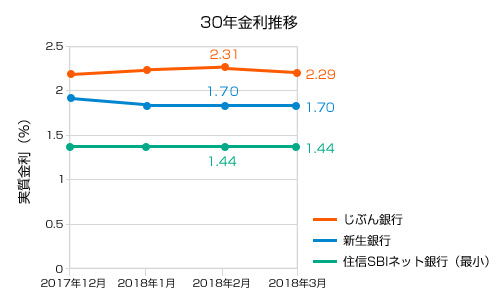

最後に30年固定金利も見ていきましょう。

〈30年固定金利の2018年2月から2018年3月推移〉

・じぶん銀行:2.31%→2.29% (-0.02%)

・住信SBIネット銀行:1.44%→1.44% (±0%)

・新生銀行:1.700%→1.700% (±0%)

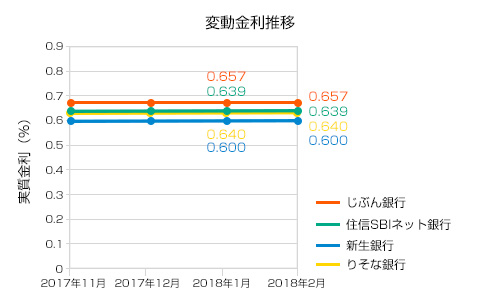

最後に変動金利をみていきましょう。

〈変動金利の2018年2月から3月推移〉

・じぶん銀行:0.657%→0.657% (±0%)

・住信SBIネット銀行:0.639%→0.639% (±0%)

・新生銀行:0.600%→0.600% (±0%)

・りそな銀行:0.64%→0.64% (±0%)

すべての銀行が変動なしです。

主要都市銀行の変動金利は2017年4月以降、最高金利・最低金利ともに動きがありません。ネット銀行では、2017年6月から9月までキャンペーン金利を打ち出した金融機関があったため最低金利・平均金利が下がりましたが、おおむね動きがありませんでした。現在は最低金利と最高金利の差が大きいため、どの金融機関で借入するかで適用金利が大きく異なります。

3月度フラット35の金利の動きは?

住宅ローン 全期間固定金利推移 (35年固定金利)

固定35年の金利は、小刻みに上がったり下がったりを繰り返していているものの、全体的には大きな動きはありません。平均金利を見ると若干上昇してきていますが、主要都市銀行の最低金利は1%台の前半、ネット銀行の最低金利は1%を下回る低金利が続いています。固定35年は金利の高い金融機関と低い金融機関の金利差が大きい傾向があります。そのため金融機関選びが、お得に住宅ローンを組むための要となります。

【第1位】ARUHI

ARUHIスーパーフラット8S(金利Aプラン) 全期間固定(15年~35年)

適用金利:0.730%

【第2位】楽天銀行

フラット35S(金利Aプラン) 全期間固定(21年以上~35年以下)

適用金利:0.910%

【第3位】住信SBIネット銀行

フラット35S(金利Aプラン) 全期間固定(21年~35年)

適用金利:0.910%

なお、2018年3月に住宅購入する人や住宅ローンの借り換えを予定している人は「今から申し込んでも住宅ローンの審査が間に合わない」と思っているかもしれませんが、たとえば、来店予日から約6営業日で審査が終わる「アルヒ(フラット35)」、最短10営業日の「じぶん銀行・au住宅ローン」、店舗で相談して申し込める「住信SBIネット銀行」のMR.住宅ローンREALなど審査スピードが早い住宅ローンは3月の融資実行にもまだ間に合う可能性があります。

3月の株価の推移とこれからの住宅ローンの動きの影響は?

住宅ローンの金利は、株価の上下と連動しています。3月の株価の推移を見てみましょう。

2月27日、米連邦準備理事会(FRB)のパウエル議長が就任後初の議会証言で、景気や雇用情勢の改善から物価目標達成の確信が強まったと述べました。タカ派的な内容と受け止められ、米国の利上げペースが加速するとの思惑が浮上しました。米長期金利の指標となる10年物国債利回りは一時、2.92%まで上昇し、ダウ平均は300ドル近く下落しました。日本株も売りで反応し、2月の日経平均株価の下落率は2016年6月以来、1年8ヶ月ぶりの大きさとなりました。いわゆる「適温相場」は、転換点を迎えたのでしょうか。

米長期金利「3%前後」が44% FOMCに関心

株式市場では、景気拡大と低金利が共存する「適温相場」が続いていましたが、米長期金利の大幅な上昇を受け、株価が世界的に調整しています。年央に向けて米長期金利(10年物国債)が何%程度になると予想するかと聞いたところ、最も多かったのは「3%前後」で44%、次いで「3%台前半」で38%、「2%台後半」で12%でした。

市場関係者からは「米金利は短期的に行き過ぎ感があり上昇一服を見込むが、年末にかけては3%を試し、超える可能性が高いです。ただし、株価に影響を与えると考えられる3%台後半まで上昇する可能性は低い」との回答がありました。半面、「米10年債利回りは3%弱の水準で定着を探ると思われますが、FRBの金利見通しが引き上げられれば、上昇余地が生じる」との指摘もあり、米連邦公開市場委員会(FOMC)での議論に関心が高まります。

教科書通りであれば金利が上がる国の通貨は買われやすく、円相場は対ドルで下落しやすいはずです。しかし実際には米長期金利で上昇する一方で円が買われています。2日の外国為替市場では2016年11月10日以来、ほぼ1年4ヶ月ぶりの円高水準を付けました。

市場では「ドル安への警戒もあるが、それほど大きなものではない」と円高は早晩一服するとの見方が大勢のようです。ただ「国内企業は1ドル=110円程度なら2ケタに近い経常増益が見込まれるが、105円だと1ケタ台後半に伸びが鈍化する公算が大きい」と、現状の円相場水準でも企業業績への影響を懸念する市場関係者も少なくありません。

「日米金利差の拡大にも関わらず継続するドル安が気がかり」との声があるのも事実で「足元は若干修正されつつあるが、リスクオフの中での円買い圧力もあり、円相場は節目の1ドル=105円を超えて上昇する可能性もある」との意見もありました。

市場関係者からは「昨年の適温相場(景気拡大とインフレ見通し低位安定)から、今年はリフレーション相場(景気拡大ペース一服とインフレ見通し上昇)になる」との意見が聞かれました。「円高進行による株安で当面は下落する可能性が高い」との見方もありました。

一方で「米景気の改善は続き、1年を通してみれば適温相場は継続する」「低金利・株高という意味合いでの適温相場は終了したと思うが、景気や金融市場には余熱がある。株式市場の明確な調整局面入りはまだ先」との指摘も。

住宅ローンの金利は、国債の利率を基準に決められています。国債の利率+1.0%(仮)といった具合です。

国債の利率が1.0%であれば、住宅ローンの金利は2.0%に設定されるわけです。ただし、これは法律などで決められているわけではないので、各銀行で多少のズレがあります。このため、国債の利率が上がると、住宅ローンの金利も上がります。もちろん逆に国債の利率が下がれば、住宅ローンも安くなります。

国債と密接なつながりのある住宅ローン金利は、すなわち株価にも影響されるのです。

景気が良くなると投資家は国債を売って、株価を購入します。つまり株価が高まっている今は、投資家が国債を売っていると考えられます。

国債は売られると利率が上がりますから、住宅ローンの金利も上昇(株高=国債の金利上昇=住宅ローン金利の上昇)することになります。

日銀の金融緩和政策は現日銀総裁の黒田東彦氏が2013年に就任して以来継続されていますが、約5年経ってもいまだにインフレ目標(2%であると言われています)は達成されていません。それは金融が緩和されても人々がお金を消費に振り向けないで将来に備えてお金を貯めてしまっているからであると言われ、政策の効果を疑問視する向きもあるくらいです。しかしそれでも同氏は金融緩和を続けると言っています。

本当に日銀が将来にわたって緩和政策を継続するかどうかは疑問ではありますが、もしそうであれば金利は低いままであり、変動金利型の住宅ローンの利率も低いままです。

今や経済は完全にグローバル化しています。海外での出来事がいつ何時日本の経済や金利に影響を与えるか予測がつかない状態にあります。

しかし一番影響力が大きいのはアメリカでの出来事です。なぜならばアメリカは政治的にも経済的にも全世界に対して大きな影響力を持っているのですからその動きを軽視することはできません。。

その次に注目するべきはEUです。2017年7月にEUとの経済連携協定(EPA)が大筋で合意しました。EUはまだ寄せ集めの感を否めませんが、これが正式に発効すれば日本とEUはより密接な経済的関係を持つことが予想されます。そうなった時には、今まで以上にその動きに注意を払う必要が出てくるはずです。

まずは変動金利型の住宅ローンを利用し、金利上昇の兆しが見えてきたならば全期間固定金利型の住宅ローンに借り換えることを考えているのであれば、アメリカ大統領の政策、アメリカの連邦準備理事会(FRB)と日銀の金融政策、それに将来的にはEUの日本に対する政策に注意を払い、それらの政策の変化に十分な注意を払うことが必要になるでしょう。

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |