親族とローンに関するトラブル

親族間売買で解決できるもの

住宅ローンのトラブルの中には親族間売買で解決できるものがあります。

様々な理由で住宅ローンが払えなくなった場合、金融機関から任意売却を勧められ、競売になることも示唆される場合があります。

そのような場合、住宅を手放さず、住み続けられる方法として親族間売買をおこなうという方法があります。

住宅ローンを組んでいる住宅の任意売却、競売の場合は不動産を売却しなければなりません。

当然ですが、ご自宅が売却されると所有権が購入者に移転し、立ち退きや引き渡しを求められます。その際に親、子、兄弟、姉妹、親族などに購入してもらいご自宅を守ることができます。それが親族間売買です。

ただし、親子間・親族間・兄弟間での売買での住宅ローンは多くの金融機関が親族間売買での融資に積極的でないため大変困難になっています。

どうして金融機関が親族間売買での住宅ローンに消極的なのでしょうか。

1.金融機関が親族間売買に消極的な理由親族の間において所有権移転の原因は、一般的に売買ではなく相続・贈与であること

2.親族間の売買に至る過程が、住宅ローン融資の基準外である可能性があること

3.自己居住の原則に反する理由で住宅ローンを使われることが懸念されること

4.住宅以外の目的で住宅ローンの融資が使われる可能性があること

5.金融機関と保証会社の間で交わされる契約上、親族間売買では保証対象として認められないこと

6.売買される価格が適正でないケースが多いこと

上記の理由が考えられます。ただし住宅ローンが受けられないという訳ではありません。

ただ、住宅ローンを利用して購入したい場合にはそれ相応の慎重な手続きが必要になります。

親族間売買の住宅ローンではいくつかのメリットがあります。

既存の住宅ローンを親族名義に変更する場合、

1.親族間での売買なので安心できる

2.引っ越ししないで住み続けられる

3.相続対策としても対応できる

などが挙げられます。ただし、やってはいけない事があります。

それは親族間売買の住宅ローン利用が困難なことを認識していない業者に依頼することです。

それらのトラブルを親族間売買で解決できる場合もありますので一考してはいかがでしょうか。

家族と住宅ローン審査に関する問題

住宅ローン審査において承認されるかは大きな問題です。

住宅ローン審査において承認されるかは大きな問題です。住宅ローンは通って当り前と思っていらっしゃる方もいますが、審査がある以上誰でも住宅ローンを借り入れることができるわけではありません。

借入要件を満たしていないと考えている方はなるべく審査が通りやすくなるために事前準備をしておくことも必要になります。

住宅ローンを申し込んでいる方の借入状況(車のローン、クレジットカードのリボ払いなど)は当然ですが、審査対象になります。

ただし、連帯保証人や担保提供者などにならない限り家族の個人信用情報は確認されません。金融機関が個人信用情報を確認する場合は例えば妻の場合は、妻の信用情報閲覧に関する同意書が必要になります。この同意書に署名・捺印されていなければ妻の個人情報を閲覧する権限を金融機関は有していません。

ただし、住宅の共同購入という事になれば話は別になります。

現在、日本では妻との共働き世帯が増え、共同購入し、住宅ローンの申し込みを共同名義で行うケースが増えています。これには大きなメリットがあります。

それは住宅ローン排除が共働きなら2倍になることです。これはリフォームでも適用されます。

ただし、この大きなメリットを享受するためには住宅ローン審査でも妻の審査が当然ですが必要になります。妻の借入情報も必要になり、審査も2人分通らなければなりません。

住宅ローンを組んだあとのトラブル例

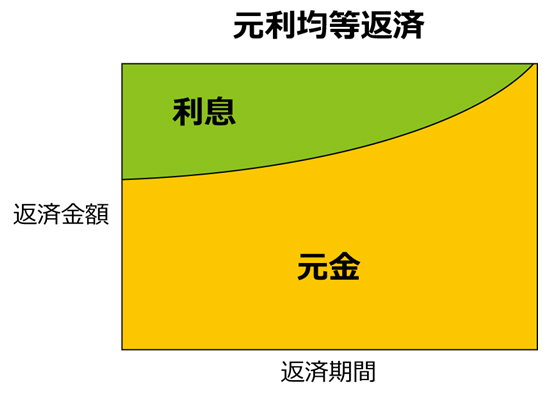

住宅ローン審査に通り安心していても住宅ローン関連のトラブルに見舞われることもあります。まず1例として住宅ローンを借り入れると当然ですが「元金」「利息」を返済していくことになります。その返済方法は元利均等返済と元金均等返済の2種類があります。

元利均等返済をしている方がそれを考慮せず、住宅ローンの借り換えをおこなうと元金が全く減っていない状態で借り換えという事になり、トラブルになる場合があります。

元利均等返済とは返済額の元金と利息分を合算・調整することで返済金額を一定額にする方法です。

元利均等返済の特徴としては

・毎月の返済額は返済終了時まで一定

・毎月の返済額に占める利息の割合が減っていく

・総返済額は元金均等返済よりも多い

・毎月返済額が一定

・一般的な金融機関で取り扱われている

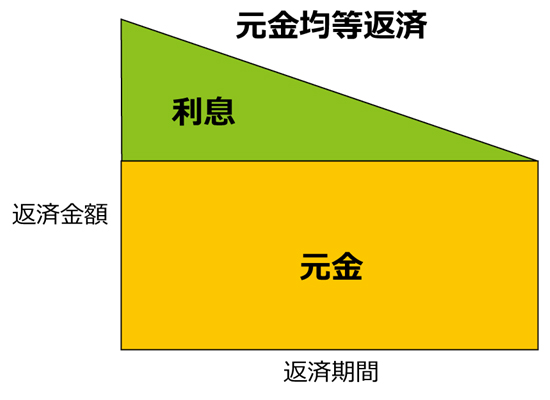

元金均等返済とは返済する元金分を一定にし、借入金にかかる利息を上乗せして返済する方法です。

元金均等返済の特徴としては

・毎月の返済額に占める利息額がだんだん減っていく

・総返済額が元利均等返済より少ない

・最初の負担が重いが、返済がだんだん楽になる

・フラット35では利用可能だが、一般の金融機関では取り扱っていない場合がある

住宅ローンを組んだ後のトラブルの2例目としては住宅の共同購入にまつわるものがあります。

住宅は高額な商品ですので親や夫婦で資金を出し合い、購入することもあります。その際に注意しなければならないのは購入資金の割合と住宅の持ち分です。

夫婦で共同購入する場合、住宅ローンの控除と大きなメリットがありますが、もし夫婦間で不仲や離婚などになってしまった場合の紛争や、兄弟と共同購入した場合の相続問題などのトラブルがあります。

住宅を売却する倍には共同名義者全員の署名が必要になりますのでこのあたりもトラブルになる場合もあります。

Tags: 連帯保証人

住宅ローン金利比較(新規・借り換えでの適用金利)

| 名称 | 表面金利(%) | 優 遇 条 件 |

保証料 | 事務 手数料 |

繰上返済 手数料 (変動) |

来店 | 疾 病 保 険 |

詳細 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 変動 金利 |

10年 金利 |

20年 金利 |

||||||||

新生銀行 |

0.45 | 0.75 | 0.95 | なし ○ | なし ○ | ②契約事務手数料/保証料 借入金額がいくらでも55,000円~ ※ただし、変動金利<変動フォーカス>0.45%のみ、借入金額×2.2% | 無料 |

不要 ○ |

あり ○ | 詳細 |

住信SBIネット銀行 |

0.380 | 0.58 | 1.21 | なし ○ | なし ○ | 借入額の2.20%(税込) | 33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

りそな銀行 ※2020年3月 適用金利 |

0.429 | 0.60 | 0.90 | あり × | なし ○ | 33,000円(税込)+お借入金額×2.2% | 無料~33,000円(税込) |

不要 ○ |

あり ○ | 詳細 |

三菱UFJ銀行 |

0.475 | 0.64 | 2.84~2.99 | あり × | あり × | 33,000円(税込) | 無料~16,500円(税込) |

不要 ○ |

あり ○ | 詳細 |

×

優遇条件について

優遇条件がない場合、条件なく、表示金利で融資を受けることができます。

優遇条件がある場合、融資の優遇条件として「その銀行の預金口座を給与振込口座にする」「クレジットカードを作る」「投資口座を作る」などが必要 になります。

| 固定金利ならこちらの金融機関がおすすめ |

| 名称 | 金利 | 事務手数料 | 保証料 | 来店 | 金利 優遇条件 |

繰上げ 返済 |

詳細 | ||||

| フラット35 | フラット35S | ||||||||||

| 15年以上~20年以下 | 21年以上~35年以下 | 当初5年 | 6~10年目 | 11年目以降 | |||||||

住信SBIネット銀行フラット35 |

1.03% | 1.12% | 0.78% | 0.78% | 1.03% | 借入額の0.99%(税込)~ | なし | 不要 | なし | 無料 | 詳細 |

楽天銀行フラット35 |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の1.10% | なし | 要 | なし | 無料 | 詳細 |

ARUHI |

1.02% | 1.11% | 0.77% | 0.77% | 1.02% | 借入額の2.0% | なし | 要 | なし | 無料 | 詳細 |